Не секрет, что для практичного управления личным бюджетом, нужно постоянно контролировать расходы, не допуская лишних трат. К таким тратам эксперты относят проценты по кредитам, пени и штрафы. Так как многие пользуются кредитными продуктами, тема статьи весьма интересна. Мы расскажем, что означает дата отчета по кредитной карте Сбербанка, как узнать сроки платежей и как управлять средствами с выгодой для себя.

Линейка кредиток представлена премиальными и стандартными вариантами. Клиенты могут воспользоваться лимитом от 120 000 рублей до 3 000 000 рублей. Лимит, как и тарифы, устанавливаются индивидуально, с учетом доходов заемщика и его финансового рейтинга.

Ставки варьируются в диапазоне от 25% до 34% годовых, стоимость обслуживания от 0 до 12 000 рублей за год в зависимости от статуса кредитки.

Как получить такую карточку? Это не составит труда: необходимо представить в банк паспорт и подтверждение доходов, заполнить заявление. Клиентам, участникам зарплатного проекта, предоставлена возможность оформить займ по двум документам, без справок о доходах. Заявки принимаются онлайн по интернету или в офисах банка.

Напоминаем, что Сбербанк тщательно проверяет информацию заемщиков и оценивает их рейтинг. Клиентам с плохой историей и просрочками по займам получить ссуду в крупнейшем банке страны вряд ли удастся.

Практически все кредитки имеют льготный период. Это значит, что владелец может пользоваться заемными средствами абсолютно бесплатно, соблюдая определенные правила и контролируя сроки погашения долга.

Льготный период и дата отчета

Грейс-период – срок, позволяющий пользоваться деньгами банка без процентов. В каждом банке свои правила, клиенты Сбербанка получают карты с льготным сроком в 50 дней.

Казалось бы, у собственника кредитки есть почти два месяца для бесплатного пользования лимитом. Но на самом деле, срок для обязательных расчетов гораздо меньше, и зависит от операций в отчетный период. Как контролировать, когда начинается отчетный период по кредитной карте, мы расскажем далее.

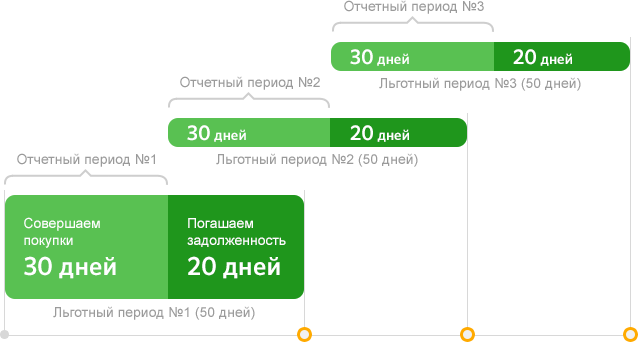

По правилам, отчетный период кредитной карты Сбербанка 30 дней. За это время можно совершать покупки, расплачиваясь заемными деньгами. По окончании срока, банк формирует реестр по всем платежам, информируя клиента, сколько потрачено средств. Свой отчет по кредитной карте Сбербанка владелец может получить почтой, по интернету или в личном кабинете Сбербанк-Онлайн. Таким образом, дату отчета по выписке легко контролировать.

В течение последующих 20 дней есть возможность внести регулярный взнос. Таким образом, льготный период составляет 50 дней: 30 отчетных и 20 для проведения платежей. При этом можно пользоваться лимитом, но знать, что уже наступил новый отчетный период по кредитной карте.

Дата формирования отчета по кредитной карте Сбербанка – важная информация для пользователя. Нужно знать, сколько времени можно пользоваться лимитом, когда предстоит погасить задолженность. Своевременный взнос позволит избежать начисления процентов и дальше пользоваться выгодным предложением банка.

Как узнать даты расчетов

Каждый банк устанавливает свой порядок формирования даты отчета по кредиткам. Если у вас несколько карточек разных банков, то нужно тщательно контролировать сроки расчетов по каждой, чтобы не допускать просрочки платежей и уплаты процентов и пени.

У владельца кредитки Сбербанка есть несколько способов узнать дату отчета:

- Из текста договора с банком;

- В отделении, обратившись к специалисту и предъявив паспорт и карту;

- По звонку на бесплатный номер 8 800 555 55 50, назвав специалисту свои паспортные данные и кодовое слово;

- Через интернет: онлайн, в личном кабинете на сайте банка.

Обычно, дата отчета по кредитной карте Сбербанка определяется с момента ее активации. О том, как действует грейс-период, читайте дальше.

Как действует льготный период

Приведем пример использования заемных денег без уплаты процентов. Если предположить, что активация кредитки состоялась 1 мая, то со следующего дня начинается отчетный срок. Но период льготы составляет 50 дней, и у хозяина карты есть время до 19 июня без процентов делать покупки. Чтобы сохранить эту льготу, нужно в сроки с 30-го мая по 19 июня погасить задолженность. При этом можно использовать доступный остаток заемных средств.

На сайте банка, предлагается наглядная схема . По ней можно условно разделить 50 дней на две части: период по кредитной карте Сбербанка для расходования лимита и следующий, для расчетов с банком. Следуя такому алгоритму, клиенты всегда будут выполнять обязательства, а значит, экономить свои деньги.

Кредитки банков – удобный инструмент для повседневных расчетов. Используя все опции и умело управляя средствами, можно получать экономию для своего бюджета. Мы рекомендуем пользователям контролировать свои платежи, следить за сроками отчетного периода и вовремя производить обязательные расчеты с банком. Такая стратегия позволит избежать неприятных трат на штрафы и лишние проценты, а значит, будет выгодной!

comments powered by HyperCommentsОдин из самых удобных финансовых инструментов, который применяет большинство россиян – кредитные карты. Эти изделия позволяют быстро и без особых усилий получить денежные средства в большом объеме.

Пользоваться каратами весьма выгодно, ведь по большинству из них финансовое учреждениепредлагает выгодный льготный период. Для минимизации расходов по необходимо знать, как рассчитать льготный период по кредитной карте.

Актуальные схемы

Под льготным периодом финансовое учреждение подразумевает определенный период в течение которого клиент может пользоваться средствами финансового учреждения без оплаты комиссии.

Около 40-50% от всего числа финансовых учреждений предоставляют подобную услугу. Но прежде чем ей воспользоваться нужно четко знать, какие операции она включает, а также уметь определять продолжительность льготного периода. В каждом финансовом учреждении процесс использования денежных средств отличается от других.

В большинстве финансовых учреждение применяются две основные схемы расчета grace period:

| 1 схема |

|

| 2 схема | Эта схема подразумевает установку кредитным учреждением определенного количества календарных дней, при прохождении которых все операции по карте считаются льготными. Преимущественно продолжительность такого грейс периода составляет 60 дней с момента совершения первой операции. |

Как рассчитать льготный период по кредитной карте без ошибок

В каждом финансовом учреждении предусмотрены особые правила расчета грейс периода. Знание основных особенностей исчисления этого срока позволяет выгодно пользоваться кредитной картой без уплаты процентов за использование банковских средств.

Установить сроки

Для того чтобы не пропустить льготный период прежде всего необходимо знать о времени его начало. Большинство клиентов банков заблуждается, думая, что отсчет льготного периода начинается с момента выполнения регистрации, однако, активация беспроцентного периода происходит с момента ее активации.

Но не все финансовые учреждения отсчитывают грейс период с момента активации карты в отдельных случаях грейс период начинается с первого числа отчетного месяца. Правила исчисления срока для льготного погашения закрепляются в договоре при оформлении карты.

Более того, льготный период может включать в себя не все операции по карте.

Чаще всего он не распространяется на такие операции, как:

- обналичивание;

- перевод на другие счета.

При выполнении таких операций финансовое учреждение начислит проценты за пользование средствами и удержит комиссию. Для обналичивания средств с сохранением льготного периода необходимо выполнять перевод на электронный кошелек. При такой операции снимается процент за перевод, а плата за обналичивание не взымается.

Погашение задолженности по карте должно быть произведено клиентом, до окончания беспроцентного периода. Стандартный период для беспроцентного погашения длится около 50-55 дней . Устанавливая более длительную продолжительность грейс периода, банк подразумевает обязательное внесение ежемесячного, минимального платежа и погашения всей суммы долга.

Для предотвращения возникновения просрочек по счету, погашение должно производиться не менее чем за три дня до момента окончания срока. Это обусловлено тем, что в отдельных случаях операции могут обрабатываться в течение 3 дней , а также подвергаться различного рода проверкам. Возобновление кредитного лимита происходит после погашения долга.

Примеры формул

Финансовые учреждения применяют несколько различных формулы расчета для определения продолжительности льготного периода.

Ниже приведены наиболее популярные способы расчета:

| Месяц + |

|

| Фиксированный срок |

|

| Месяц + следующий |

|

| Момент активации карты + |

|

| Отчетная дата + |

|

Погашение задолженности

До момента, установленного финансовым учреждением срока, необходимо возвратить на счет кредитные средства. Если пользоваться картой и не погасить лимит, то финансовое учреждение начислит проценты в размере базовой ставки, которая предусмотрена по договору.

В большинстве случаев день погашения суммы долга и день зачисления финансов на сет не совпадает при внесении средств:

- через банкомат;

- путем перевода от другого банка;

- при помощи почтового отделения.

При использовании таких способов средства на карточный счет необходимо перечислить заранее. При отсутствии денежных средств на момент, установленный банком, финансовое учреждение считает нарушенными условия предоставления беспроцентного срока и начисляет штраф, а также проценты за пользование.

Особенности услуги

Льготный период по карте – превосходная возможность сэкономить значительные средства на уплате процентов. Эта услуга предоставляется большинством финансовых учреждений и подразумевает установку для клиента определенного срока в течение которого банк не начисляет проценты за пользование кредитными средствами.

Старт и финал

В большинстве случаев отсчет начинается с момента активации кредитки. Финансовые учреждения отсчитывают срок продолжительностью в 50-55 дней . Однако, отдельные финансовые учреждения берут за основу отдельный день месяца в который была совершена покупка. Это положение фиксируется в договоре при оформлении карты.

Стоит в обязательном порядке учитывать, что грейс период распространяется не на все типы операций.

Дополнительные условия не действуют при:

- снятии наличных;

- переводе на счета других лиц;

- операциях предусматривающих получение наличных.

При выполнении таких операций проценты за пользование средствами начисляются сразу же. При снятии наличных банк дополнительно предусматривает комиссию в размере от 2 до 5% . Начисления процентов за снятие можно избежать при выводе денег на электронный кошелек.

Как использовать отведённое время

Для использования кредитных средств с сохранением бюджета необходимо в прописанные в договоре сроки гасить всю сумму задолженности. При таком отношении льготный срок будет сохранен и, кроме того, удастся избежать уплаты процентов от суммы займа.

При внесении минимального платежа стоит учитывать, что его размер должен быть около 50% от суммы задолженности на конец месяца. Срок внесения платежа напрямую зависит от закрепленных в договоре с финансовым учреждением условий.

Достоинства и недостатки льготного периода

Такая услуга имеет ряд положительных достоинств, но, как и любой другой финансовый инструмент имеет свои определенные недостатки.

К достоинствам относятся:

Недостатки этого финансового инструмента заключаются в:

- непродолжительном сроке беспроцентного кредитования;

- не вхождении отдельных операций в ;

- необходимости полного погашения долга.

Меры предосторожности

Главная мера предосторожности при использовании кредитных средств – соблюдение сроков возврата. Это необходимо для того чтобы избежать значительной уплаты процентов по кредиту. Гасить задолженность стоит не в последний день, а на несколько дней раньше. Такая мера поможет избежать просрочки платежа или его задержки из-за технических причин.

Дополнительно нужно четко знать сумму долга. При внесении на счет меньшей суммы финансовое учреждение посчитает условия кредитного договора нарушенными и начислит процент, а также штраф. При внесении денег на чет нужно учитывать и размер комиссии за операцию от финансового учреждения.

Не стоит допускать просрочек по выплатам. Даже минимальные расхождения оказывают негативное влияние на кредитную историю и в дальнейшем могут стать причиной возникновения разногласий с банком.

Большое число людей волнует вопрос о том, как по кредитной карте рассчитать льготный период. Действительно, такой нюанс весьма актуален, ведь от правильности расчета сроков и суммы погашения зависят отношения с финансовым учреждением.

При расчете льготного срока банки применяют одну из нескольких наиболее распространенных схем. Точные данные об особенностях исчисления льготного периода содержатся в договоре с финансовым учреждением.

Многих наших читателей интересует вопрос о том, как они могут рассчитать льготный период по своей кредитной карте? Что для этого нужно сделать, куда обратиться? Об этом вы сможете более подробно прочесть в нашей статье.

Итак, кредитные карточки сегодня все больше завоевывают популярность у наших сограждан, благодаря своим выгодным условиям оформления и использования.

Согласитесь, гораздо проще один раз обратиться в банк и получить карточку, которой можно пользоваться до 3ех или 5-ти лет, чем обращаться за потребительским займом всякий раз, когда вам понадобятся деньги, при этом нужно будет заново собирать справки и просиживать очереди.

В чем основные плюсы такого предложения? Рассмотрим:

- Легкость в получении. Как правило, требуется не более 2-ух документов, залог и поручители не нужны, есть возможность оформления уже с 18 лет. Также является удобной возможность доставки карточки прямо на дом или в офис, о них читайте ;

- Быстрое оформление – с момента одобрения вашей заявки до получения «пластика» на руки обычно уходит не более 10 дней, а если вы оформляете Моментум , то кредитку вы получите уже в день обращения;

- Возобновляемый кредитный лимит – это означает, что при погашении возникшей на счету задолженности, вы сможете уже на следующий день пользоваться первоначальным лимитом, который указан в договоре;

- Минимальный ежемесячный платеж – его наличие значительно облегчает жизнь тем, кто не может вернуть всю сумму долга сразу. Можно растягивать его на несколько частей и погашать постепенно;

- Беспроцентный срок – это тот промежуток времени, в течение которого можно совершать покупки и не платить за это проценты. Допустим, льготным у вас считается срок до 50 дней. Соответственно, если вы совершите покупку, и в течение этого времени вернете потраченные деньги обратно на счет, то % вам не начислят, т.е. переплаты у вас не будет.

Однако, не все так просто. Льготный период отсчитывается не только от даты расходной операции, но также и от отчетной даты, которая указана у вас в договоре или на конверте с пин-кодом.

Рассмотрим на примере Сбербанка России: здесь период без начисления процента составляет до 50 дней . Из них первые 30 – это отчетный период, т.е. фактический календарный месяц и плюс 20 дней на погашение задолженности.

Допустим, у вас на конверте указана дата 15 число. Если вы совершаете покупку в этот день, то ваш отчетный период заканчивается также 15 числа следующего месяца + 20 дополнительных дней. Если расходуются средства 20-го числа, тогда вам дается уже не 30, а 25 дней + еще 20. Если же операция расхода произведена 5-го числа, тогда у вас в запасе будет 5 + 20 дн.

Как видите, очень важное значение имеет не только то число, когда возникла задолженность, но и когда карточка была оформлена. Если вы потеряли договор или конверт с этой информацией, уточнить её всегда можно в отделении того банка, где вы оформляли карту, либо же позвонить им по телефону горячей линии.

Помните, что у всех банковских компаний разные условия по расчету льготного периода по кредитным картам, а потому этот вопрос лучше всего уточнить еще на периоде оформления, чтобы вам не пришлось переплачивать.

Являясь владельцем кредитной карты важно своевременно контролировать расходы кредитных средств.

Для экономии своих денег необходимо следить за тем, чтобы задолженность была погашена в срок, таким образом можно избежать выплат достаточно больших процентов по кредитованию и сохранить хорошую кредитную историю.

О карте

Самый крупный банк России – Сбербанк предоставляет своим клиентам широкий спектр услуг, в частности и возможность оформления персональной кредитной карты с заранее установленным кредитным лимитом. Максимальны кредитный лимит, который может получить держатель универсальной кредитной карточки на территории России составляет 800 000 рублей.

Еще одна особенность карты – если вы получаете свою заработную плату через Сбербанк, проценты по кредиту можно значительно уменьшить. Для получения карточки в банке не нужно привлекать третьих лиц или поручителей.

Для чего нужно знать и что это значит

Если вы являетесь владельцем кредитной карты Сбербанка или хотите ее оформить, следует ознакомится с таким понятием, как дата отчетного периода и для чего она нужна. Дата отчета по кредитной карте Сбербанка – это отчетность обо всех осуществленных покупках за месяц. Отчет ведется со дня активации карты.

Дату отчета необходимо знать прежде всего для того, чтобы отслеживать свои финансовые потоки и использование кредитных денег. С помощью ежемесячного отчета можно отследить, сколько дней осталось до конца периода льготного кредитования и когда начнут начисляться проценты по задолженности.

Видео: Как работают кредитные карты

С какого момента начинается

Когда вы получаете кредитную карточку, ее необходимо активировать, положив на нее минимум 200 рублей. После совершения первой транзакции карта будет активирована. Днем активации карты считается день первой транзакции.

Дату отчета по кредитке можно быстро узнать в системе онлайн-банкинга, который доступен всем держателям карт Сбербанка. Если к карте подключен номер мобильного телефона, отчет можно отправить с помощью смс-сообщения.

Чтобы подключить возможность получать отчет о покупках на ваш мобильный телефон, следует обратиться в любое отделение банка и подключить услугу Мобильный банкинг, которая позволяет держателям карты моментально отслеживать все расходы и перечисления денег.

Как узнать дату отчётного периода по карте Сбербанка и сумму

Узнать дату отчетного периода можно тремя способами:

- с помощью системы Сбербанк Онлайн, которую вам будет предложено подключить в процессе оформления карты. Подключение данной системы проводится банком абсолютно бесплатно;

- с помощью извещения на мобильное устройство. Также можно подключить услугу, которая подразумевает отправку ежемесячной отчетности по карте на ваш мобильный телефон;

- с помощью звонка оператору банка или в техническую поддержку.

Для того, чтобы все клиенты банка имели возможность понять систему функционирования отчетности по кредитке, был открыт онлайн-сервис помощи, который доступен на сайте.

Данный сервис помогает пользователям понять тонкости формирования отчетного периода и льготного кредитования с помощью простых примеров.

Как выглядит пример использования льготного периода

На самом деле льготный период составляет не 50 дней, а до 50-ти дней. Естественно, банк использует максимальный показатель для увеличения заинтересованности потенциальных клиентов.

Множество пользователей часто не углубляться во все тонкости использования льготного периода кредитования, поэтому у них возникает много вопросов о том, в какой период попадает выплата кредитных средств.

Рассмотрим небольшой пример использования кредита и системы беспроцентного кредитования Сбербанка: держатель карты активировал свой счет с помощью первой транзакции 21 апреля 2015 года. На следующий день, 22-го апреля, отчет начнет формироваться. Так как льготный период выплаты кредитных средств составляет максимум 50 дней, 10 июня – пердел выплаты задолженности без уплаты процентов.

Условно льготный период разделяется на два этапа по 30 дней и 20 дней. В первые 30 дней пользователь может тратить кредит, а в следующие 20 дней ему необходимо погасить свою задолженность. Когда льгота подходит к концу, банковский счет формирует отчет об использованных средствах и доступном кредите.

Рассмотрим следующим случай: 24 апреля клиент расплачивается картой и тратит кредитные средства в размере 206 рублей. Сумму следует круглить до 210 рублей. В данном случае льготный период будет равнять 48 дням.

Чтобы получить срок беспроцентного кредитования, который будет равен пятидесяти дням, необходимо истратить всю сумму кредита за один день (чтобы не тратить деньги на покупки, сумму можно просто знать в любом банкомате, однако, следует учитывать, что банк взымает комиссию при выдаче кредитных средств в размере 7-ми процентов). Сумма должна быть потрачена в день, когда начинается отчет по кредитованию.

Если вы истратили все деньги с кредитного счета в последний день ежемесячной отчетности, максимальный срок кредитования без процентов будет равен 21-му дню. За этот период вы смоете внести потраченную сумму кредита без выплаты дополнительных процентов банку.

Грамотная работа с кредитной картой Сбербанка включает в себя такие действия:

- отслеживание отчета с первой транзакции по карте;

- учет рамок использования кредитных денег;

- определение конечной суммы льготного кредитования;

- своевременное погашение задолженности без взыскания процентов.

Как получить

Потенциальный держатель карты должен предоставить такие документы:

- оригинал паспорта гражданина РФ или документ о месте регистрации, если человек считается иммигрантом;

- свидетельство о рождении. Также можно предоставить любой другой оригинал документа, который сможет подтвердить вашу личность (к примеру, водительские права);

- наличие справки о доходах и справки с постоянного места работы существенно повысят вашу возможность получить более высокий кредитный лимит;

- Заемщик должен работать на своем последнем месте работы не менее, чем 6 месяцев.

На момент получения карты держателю обязательно должен исполниться 21 год. Заемщик должен иметь стабильный доход, который говорит о его платежеспособности.

Пенсия также является разновидностью стабильного дохода, поэтому кредитку Сбербанка могут получить пенсионеры, которым достаточно сложно оформить потребительский кредит или другие виды кредитования.

Владельцы кредитных карт Сбербанка обладают такими бонусами и возможностями:

- наличие программы бонусов. Данные программы подразумевают начисление на счет бонусных балов после покупки (с помощью карты) в определенном магазине или кафе. После появления на вашем счету определённого количества балов у вас появится возможность рассчитаться ими во время следующей покупки;

- отсутствие целевое использование кредитных денег. Пользователь имеет право тратить кредитные средства на любые типы товаров и услуг;

- фиксированная ставка по кредитованию;

- возможность регулирования того, каким образом буде погашаться задолженность. В системе онлайн-банкинга можно установить режим выплаты кредитных средств: регулярное отчисление с зарплатной карты или с помощью пополнения кредитки через терминал или интернет-банкинг;

- наличие льготного периода. Данная функция кредитных карт Сбербанка предоставляет клиентам возможность погасить использованные кредитные средства без выплаты каких-либо процентов. Льготный период состоит из 50-ти дней. Если за период льготного кредитования задолженность не была погашена, банк рассчитывает обязательную сумму, которую заемщик обязуется оплачивать каждый месяц до момента полного погашения кредита. Обязательная сумма включает в себя проценты по кредиту (пять процентов). После каждого внесения платежа банк снимает с банковской карты проценты.

В статье описана вся основная информация о кредитных картах банка «Сбербанк», о их обслуживании, условиях предоставления, требованиях к потенциальному держателю карты.

Также статья поможет вам узнать дату отчётного периода по вашей карте и понять суть использования такой опции как льготный период кредитования.